互联网周刊封面报道:VC新生代

在中国创投市场上占据绝对主导地位的VC,不仅其管理的资本走的是横跨中国、美国、中国香港等国家和地区的“体外循环路线”,而且这些主流VC本身大多也都是法律意义上的外国人,尽管他们体内流着的都是华人的血液。

他们从不分昼夜的身影中正孕育着中国VC的明天。

这些曾经创造过辉煌业绩的VC,究竟只是昙花一现还是会成为明日之星?

2007年1月1日,离开不到20个月后,甘剑平将再次回归创投界。不同的是,这次他选择的是专注于中国市场的启明创投,而不是自己曾经任职过的采用全球化方式运作的凯雷投资集团。

甘剑平在凯雷任职期间投资的案例包括携程、新能源等。如今,作为携程创始人之一的沈南鹏已经转战创投市场一年有余。在如此这番的人事变动背后,中国创投产业开始迎来了一个全新的开端。

帝国时代

“这是个创建帝国的时代。”沈南鹏的新伙伴张帆随即加重了语气。“我们红杉资本中国基金希望能够成为中国创投市场上的一个标杆。”

仅仅5年时间,中国就已经从国际创业资本的边缘走向了核心地带。2000年前后,国际上还鲜有主流VC光顾中国市场。从2003年开始,这一局面得到了显著的改变,GGV、3i、Accel Partners等知名VC相继进驻中国。2005年,号称全球创投界双子星座之一的红杉资本(Sequoia Capital)携手沈南鹏、张帆创建红杉资本中国基金,标志着国际主流VC中国热达到了一个顶峰。

在国际VC中国热的背后,国际主流LP的态度或许更加具有实质性意义。2005年11月,启明创投创始合伙人邝子平和他的合作伙伴们开始募集基金时,本来有种搭上末班车的快感。可是到2006年2月完成了基金募集工作后,他们却发现又有一批中国基金相继起来了。德同中国基金主管合伙人邵俊对此也是深有同感。

事实上,就像中国有企业成功到纳斯达克上市就能吸引国际VC入场一样,中国基金开始真正赚钱了就像一块强大的磁铁吸引着国际主流LP们的眼光。IDGVC、赛富、鼎晖等就是极好的例证。2005年在募集新一轮基金的时候,中国创投市场上这些屈指可数的有着卓越表现的本土VC,就受到了来自国际主流LP们的数倍于其预定规模资金的热烈追捧。

但是对比国际主流VC动辄管理5支甚至10支以上基金的业绩记录(参阅本刊国际VC中国战略系列),中国本土VC的规模还是小得可怜,就是像IDGVC、赛富、鼎晖这类本土顶级VC也大都只管理着三、四支基金。

另一方面,“中国很多行业都开始进入快速成长阶段,其中很多机会是在现在的美国所看不到的。”沈南鹏稍加停顿后接着说,“这就为VC新帝国的诞生提供了丰厚的土壤。”

中国通道

“很长一段时间以来,我们这些在中国被成为VC的人其实大都不是真正的VC,很多‘VC’的真实身份只不过是专业投资人士而已。”尽管代表投资人在盛大“工作”了20个月,但是作为软银亚洲投资盛大4人团队(阎焱、黄晶生、周志雄、周东蕾)重要成员之一的周志雄却并不是盛大的董事。原因很简单,周志雄在当时的软银亚洲里只是一名普通的投资官员(Investment Officer)。

2005年赛富独立后,伴随着投资决策权从远在美国和日本的投资委员会转移到了赛富的7个合伙人手中,这种让周志雄多少感到有些尴尬的局面得到了彻底地转变。“各个合伙人对于各自的项目都负有不可推卸的责任,因此也就更加积极主动。”

从盛大以后的第一个项目银联商务开始,到目前为止,周志雄在赛富期间主投的世芯电子、ATA等14个企业的董事会上无一例外地都拥有董事席位。赛富独立后,周的身份迅即变成了合伙人,在投资委员会有一票权利。跟周志雄一样,羊东在独立后的赛富投资委员会里也拥有了一票决策权。

赛富独立前后,今日资本集团、启明创投、德同中国基金等一批新型创投机构也相继问世。这些新型创投平台的出现,使得我们第一次有机会以中国为观察视角,将外资背景的中国基金和专注于中国市场的创投机构区别开来。

对中国创业者来说更加具有现实意义的是,中国在主流创业资本循环中的地位籍此由国际VC网格上的一个节点,变成了主流LP们的直接目的地。站在国际LP和中国高成长企业之间担任“管道”角色的则是像张帆、沈南鹏、邝子平、邵俊等长着纯粹中国面孔的美国人或者中国香港居民。张帆们不但借用了“外籍身份”,而且也正是这些人引导国际资本源源不断地流向他们习惯性居住的地方--中国内地。尽管大多数时候,他们都在目标企业里、各地机场或者是各航空公司的飞机上。

行动指南

“我们这些人其实都是在进行一场实验,主要目的就是要尝试如何把国际资本和中国本土企业有机地结合在一起。”7年前,沈南鹏作为创业者还曾经亲身参与了那场以互联网和中国传统产业相结合为主要内容的实验,并创造出了著名的携程模式。携程模式后来成了教育、汽车、生命健康等产业和互联网交叉领域的创业者争相效仿的对象。

“对于我们而言,如果有一、两次IPO就算成功的话,我们也就不会选择跟红杉合作创建红杉资本中国基金了。”沈南鹏和张帆的共同目标是:如果未来10年在NASDAQ等交易所有100家市值超过10亿美元的中国公司上市的话,红杉中国的投资组合能够在其中占到一定的比例。

沈南鹏和张帆组合的伙伴,Sequoia Capital无疑为其树立起了最佳的标杆。

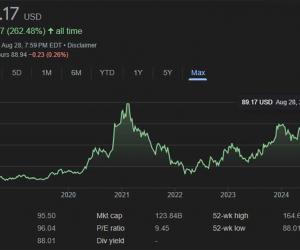

截至2005年12月31日,红杉资本旗下共管理着18支基金,基金总规模超过了40亿美元。在已经投资的500多家企业当中,红杉资本累计成功退出了200多家,其中有130多家成功上市,还有100多个通过兼并收购成功退出的案例。红杉资本投资的公司总市值超过了纳斯达克市场总价值的12%。

通过这些IPO和并购案例,红杉资本给自己的投资人带来了惊人的回报。在一个年均收益率平均在15%到40%之间的行业,红杉于1992年设立的第6号基金年均内部收益率(Annualized IRR)为110%,1995年设立的7号基金内部收益率为174.5%,较晚设立的8号基金,在1998年到2003年初之间的内部回报率也达到了96%。

纵有如此辉煌的业绩,Sequoia Capital明星合伙人迈克尔莫瑞茨(Michael Moritz)还是坦诚地表示,“我们无意于为其他创投企业提供行动指南”。

“即便是携程到目前为止也不能说是取得了完全的成功,15亿美元的市值可能只是一个开始。”沈南鹏还是有些自豪地表示,“当然如果有人能够从携程的探索当中获得一些启示,作为创始人我们也是很高兴的。”

谁将称王?

“究竟鹿死谁手,现在还很难做出判断。”GGV合伙人符绩勋的身份有些特殊。虽然同样有着华人血统,但符绩勋却是地道的新加坡人。在新加坡出生并长大的符绩勋在自己37岁的时候把家从新加坡搬到了上海。促使他做出这一决定的原因只有一个:中国市场的机会实在太多、太大了。符绩勋并不觉得自己的“外籍身份”会给自己带来多少不利影响。“我们的文化、语言都是相通的,在商业理念上可能会跟创业者有些差异,但这是中国整个创投行业面临的问题,并非GGV所独有。”

“5年后,大致就能够看出个大概来。就像我们现在回头看2000年的中国创投市场一样,当时很多VC现在早就已经退场了。”尽管这些新崛起的独立、半独立型VC都不愿意去预测谁将会在这场刚刚开始的角逐中最终胜出,但是每个VC都像符绩勋一样对自己的发展前景充满信心。

VC们的自信是有理由的,他们大都至少有过投资一家带有标志性意义的公司的“辉煌”经历:他们是携程、盛大、空中网、百度、分众传媒、尚德太阳能等里程碑式企业的主要投资人。而且这样的投资成绩,还是在那个至少没有完全取得决策权的“恶劣”环境下取得的。

现在伴随着从“伪VC”到“真VC”的身份转换,VC们的自由度获得了极大的提升。与此同时,VC在中国市场上的竞争也变得日益激烈了。2005年,VC之间的竞争可以看作是2000年中国创投市场竞争状况的“升级版”:从单纯项目之间的竞争演变成了整支基金业绩之间的竞争。

但是就像2000年前后VC在中国投资的企业当中会涌现出携程、盛大、空中网、百度、分众传媒等一大批优秀企业一样,从2005年开始的这场竞争中涌现出的王者必将会是一批而不会只有一个。