中国要不要接盘Volvo?

转眼便到了2月17日的最后期限,这一天美国通用和克莱斯勒都需要向政府交出各自的重组计划——其中,出售旗下品牌或资产几乎成为苦苦挣扎的全球汽车巨头求生的必然选择。无独有偶,进入2009年以来,中国汽车业海外并购的冲动又再涌动。先有奇瑞汽车获得中国进出口银行100亿元人民币信贷支持,用以“在更高层次和更广泛围地实施走出去战略”。随后,媒体又披露了美国福特汽车向三家中国汽车公司(吉利、奇瑞、长安汽车)兜售旗下品牌Volvo的消息。

海外并购新冲动

且不提过去海外收购罗孚、双龙的前车之鉴,中国汽车业需要谨慎对待新出现的收购“机遇”。值得深思的是,为国家的“走出去”大战略购买海外问题资产是否明智?“走出去”是否只有兼并收购这一条路?

因为工作缘故,笔者曾专门研究过Volvo资产。福特考虑出售Volvo绝非最近一两天的事。上个世纪福特集团斥资170亿美元收购Jaguar、Land Rover、Aston Martin与Volvo四个品牌,并于1999年合并。当初的目的除了成立一个部门统一管理福特集团拥有的欧洲品牌的行销业务与销售网路之外,还计划在集团成员实现资源共享以节省开支。

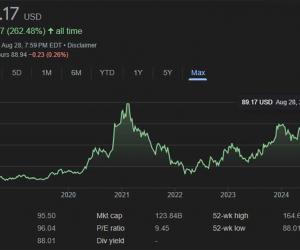

讽刺的是,将Jaguar、Land Rover、Aston Martin与Volvo四个品牌整并为PAG集团的驱动力——“资源共享”,却成为集团部分成员陷入困境的元凶。PAG集团多数成员在福特接手后从未替母公司赚过一毛钱!因此,自福特汽车现任执行长Alan Mullally上任后,“处理非核心资产”便成为首要任务。2007年3月,福特以9.2亿美元代价将007情报员座驾Aston Martin卖给英国赛车顾问公司Prodrive;9个月后,福特又以20亿美元价码将Land Rover与Jaguar品牌卖给印度Tata集团。由于在2005、2006年皆损益两平并有获利,Volvo被视为PAG集团皇冠上最明亮的宝石,无怪乎福特将之保留到最后一刻。以全年销售达50万辆、170亿美元左右的年销售额为基准,2006年高盛与摩根士丹利对Volvo的估值在65亿美元上下。考虑到去年金融风暴对资本市场的冲击,现在Volvo出售的价格肯定低于福特于1999年收购Volvo时所支付的64亿美元——40至50亿美元是最可能的成交区间、甚至更低。

Volvo是否适合中国买家?

据悉,在福特决定出售Volvo一年前,吉利汽车已探询过收购Volvo的可能;在福特宣布出售Volvo后,双方又再度进行了接洽。若吉利能成功取得福特这一仅存的欧洲豪华车品牌,无疑有助其创办人李书福海外扩张的宏愿。可惜海外并购并不是去超市购物,签约成交往往并非幸福的序曲、而是烦恼的开始——对此,无论是TCL集团总裁李东生、联想集团的杨元庆,还是上汽集团的胡茂元都应该有深刻的体认。

在讨论中国买家是否应收购Volvo之前,我们不妨先来探讨这个瑞典国宝级品牌的困境。事实上,Volvo是所有被大型汽车集团所收购的小型车厂处境的最佳写照。一方面,母集团初期投入大量资金但成效有限;另一方面,小车厂的管理团队又因为受到母集团种种限制(例如被迫共用集团零件与车身平台)而无法在市场上施展拳脚。在没有达到获利起飞的经济规模(全球年销售量超过80万辆以上)之前,小车厂也无法像“6+3“全球汽车集团一样建立起齐全的产品线。

显然,前述问题任何中国汽车企业恐怕都没有能力解决。中国最大优势“巨大的国内市场”和“低廉的劳工成本”,也帮不了Volvo太多忙。首先,中国市场不可能消化Volvo每年60万辆的产量。其次,考虑到瑞比两国政府的干预,将位于比利时和瑞典的组装线迁移到中国更是困难重重。更重要的是,从技术角度考虑,以目前Volvo对福特的技术依附程度,任何买家在收购Volvo后都必须继续向福特购买零配件至少5年以上;同时,新买家必须全力投入研发未来车型,否则5年后就将面临“无新车可卖”的困境。解决Volvo的上述难题需要强大的财力以及技术实力做为后盾——对一个欲以透过收购来取得技术的买家而言,贸然入局无异赌博。

中国汽车公司路在何方?

所有产业并购都存在风险,汽车产业尤以为甚。包括福特旗下的PAG事业群、Mercedes选择和Chrysler及Mitsubishi策略结盟都以失败收场,1990年代BMW集团以12亿美元买下Rover、Land Rover和Mini,也以损失近百亿美元后转手告终。

不可否认,近来中国汽车企业(尤其是自主品牌)的确遭遇发展困境:国内市场有合资品牌产品紧紧相逼,海外出口市场又受到全球经济下滑的冲击。但海外并购绝非中国汽车企业突破困境的良方。回顾全球汽车产业历史,并没有一家国际巨头依靠收购壮大。日本与欧洲车厂均在厚积薄发20年后趁着1970年代第一次石油危机崛起,而韩国则靠着贸易壁垒及国内市场撑起一个走向世界的汽车集团。加入WTO之后,中国已不可能仿效韩国模式——中国国内汽车企业势必得走出自己的一条路,哪怕道路崎岖漫长。

目前全球流动性紧缺的确提供了绝佳的海外并购机会,以产业别来看,目前最合适中国瞄准的目标仍存在于上游资源业、单纯的分销渠道以及不必面对终端消费者的产业链中间环节。但海外并购的根本风险在于,成长前景好、现金流稳定的资产通常都不会出售或者价码奇高,而待价而沽的资产多半问题重重——如何趋利避害,是对收购方极大的考验。