吉百利拒绝卡夫 糖果业竞购大战一触即发

吉

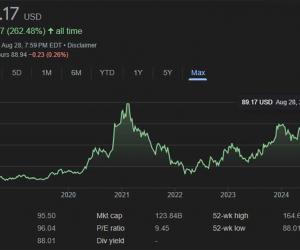

百利食品有限公司(Cadbury PLC)迅速拒绝卡夫食品(Kraft Foods Inc.)出人意料的102亿英镑(167.3亿美元)的收购要约可能将引发一场激烈的战斗,其结果可能彻底重塑全球糖果市场的格局。

周一下午,已有迹象表明卡夫食品可能面临对这家英国公司的争夺。一位知情人士透露,宾夕法尼亚州知名巧克力生产商好时食品(Hershey Co.)可能做出某些反应。

Associated Press

卡夫食品周一公布了以现金加股票方式收购吉百利的方案,而吉百利私下里已经拒绝了这个建议。在公开拒绝这个方案时,吉百利说,这一报价大大低估了该公司的价值。卡夫食品的这个报价比吉百利上周五的收盘价高出了31%。

对卡夫食品和公司董事长兼首席执行长罗森菲尔德(Irene Rosenfeld)而言,这项交易将扩大该公司在全球的业务触角,把世界上最知名的品牌──从卡夫食品的奥利奥饼干(Oreo)和Velveeta奶酪到吉百利巧克力棒和Trident口香糖──纳入同一屋檐之下。它可能会为Mars Inc.创造一个强大的竞争对手,后者去年通过收购箭牌(Wm. Wrigley Jr. Co.)而更加傲视群雄。

拒绝立即给卡夫食品带来了提高出价的压力。了解吉百利的人士说,该公司将这个报价视为在其估值较低时的一个机会主义做法。这种做法可以让吉百利决定是坚持和捍卫其独立性、还是寻求卡夫食品提高报价,或是寻找一家友好的竞购者。吉百利首席执行长斯蒂策(Todd Stitzer)目前还在实施该公司4年增长计划的过程之中。

一位知情人士解释说,好时食品对卡夫食品竞购的可能反应源自它认识到“吉百利是存在被收购机会的最后一家主要糖果公司”。好时食品和吉百利以前曾进行过商谈。根据长期协议,好时在美国分销吉百利的产品。

卡夫和吉百利之间的交易将缔造一个年收入500亿美元的全球食品巨头,并将使卡夫通过获得新的品牌提升增长前景,特别是在诱人的口香糖市场上。糖果产品的利润率通常比卡夫2008年全公司9%左右的运营毛利率更高。

这项交易将增加卡夫现有产品的分销渠道。吉百利在国外市场的业务尤其具有吸引力。吉百利的绝大部分销售都在美国之外,超过三分之一都是在快速增长的新兴市场。

卡夫食品对每股吉百利股票的出价是745便士──300便士外加0.2589股卡夫食品新股。

罗森菲尔德在接受采访时说,她认为卡夫食品提出了“全面而公允”的报价。不过,卡夫并不排除提高报价。罗森菲尔德承诺同吉百利进行“建设性对话”,但说卡夫是能够自我约束的买家。

周一的猜测主要集中在好时食品或雀巢公司(Nestle SA)能否在卡夫之外单独或是合作介入。

多年来,好时和吉百利曾经商谈过合并事宜。2007年1月,吉百利的首席执行长、生于美国的斯蒂策曾与好时当时的首席执行长莱尼(Richard Lenny)会谈,建议他们建立一个“全球糖果巨头”,但会谈没有取得任何进展。到好时的控股股东Hershey Trust Co.试图在2007年底恢复谈判时,达成交易的气氛已经降温了。Hershey Trust一再拒绝放弃对好时的控制,因此看来与吉百利达成交易的唯一途径就是收购它。

与此同时,雀巢在英国拥有庞大的巧克力业务。如果与吉百利合并,它可能引发竞争监管机构的担忧。不过,了解这家瑞士巨头的知情人士表示,卡夫的举措至少会迫使雀巢关注吉百利。

雀巢首席长执行薄凯(Paul Bulcke)说,公司始终“对符合公司战略的收购机会持开放态度”,但它目前的胃口有限。