电子商务老三上市 老板身价有望超过马云

阿里巴巴(行情,资讯,评论)总裁马云曾经说:“学我者死”,不料他的追随者们非但没有死,而且越活越滋润。经营中国制造网的南京焦点科技股份有限公司本月就将登陆A股市场,按照42元的发行价将一举募集资金12亿元。值得关注的是,焦点科技董事长兼总经理沈锦华持股近80%上市后其身价将一举超过29亿元。这一数字甚至超过了马云,在阿里巴巴上市时,马云只持有1.89亿股,以招股价上限价格计算,只值22.7亿元。

市场份额只及阿里巴巴1/20

根据艾瑞调查的报告和焦点科技的招股说明书,今年第3季度,阿里巴巴的营收份额为59.2%,排名老大,排名老二的环球资源14.3%,而排名老三的中国制造网差距甚大,仅占市场份额的2.9%。

而且阿里巴巴的市场份额呈现不断扩大的势头,比第一季度增长了3%。中国制造网的市场份额比年初下跌了近3%。业内人士评价到,公司做为互联网企业,风险在于在经营规模及市场占有率上与行业龙头企业相比有较大的差距,在市场上处于追随者的地位。互联网行业竞争激烈,马太效应显著,通常资源向行业龙头聚集是大趋势。公司的业务与阿里巴巴、环球资源等差异化不高,所以压力比较大。对此,中国制造网相关人士接受记者采访时认为,其相对于阿里巴巴来说,具有收费低廉的优势,以阿里巴巴国际市场中金牌供应商会员为例,年收费是4.28 万元,而中国制造网的费用仅为1.82 万元。

不过,从老板的角度来说,中国制造网的董事长沈锦华要比马云的掌控力大得多,马云在阿里巴巴中的持股数仅6%,而沈锦华持股78.91%,这使得其身价有望超过马云。

据了解,在中国制造网上市之前,海内B2B市场前五名阿里巴巴、环球资源、中国制造网、网盛生意宝(002095)、慧聪网(行情,资讯,评论)中有四家都已上市。中国制造网的上市让国内B2B行业前五名完成“上市大团圆”。同时,前五家B2B网站均已上市,这给行业后进者的生存和发展带来更大的壁垒,强者愈强,弱者愈弱的局面将更加明显。

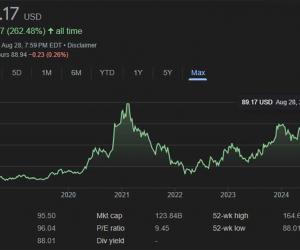

电子商务网站受到资本青睐

2007年11月,阿里巴巴上市当天股价接近200%的上涨,一举成为香港当年的“新股之王”。其市盈率高达300倍,,市值高达2000亿港元,被认为股价“不可思议”。即使经历了一番暴跌和金融危机,阿里巴巴目前的股价依然保持在18港元附近,市盈率77倍。

中国制造网能否复制这样的疯狂?

从其42元发行价来看,焦点科技的市盈率已经达到了67倍,不过从不到1%的认购率来看,其股价还有很大的增长空间。从已经在A股上市的网盛科技的生意宝来看,其市盈率也有80多倍。

相对来说,网游公司的市盈率平均在10几倍,互联网门户的市盈率也只有30多倍,电子商务的模式得到了市场的普遍认可。根据艾瑞咨询发布的《2009年第三季度中国B2B电子商务市场监测报告》研究显示,2009年Q3中国B2B电子商务运营商总体营收规模达17.1亿元,环比增长9.6%,同比增长23.9%。艾瑞咨询分析认为,受金融危机影响,电子商务的优势开始凸显,中小企业的线上推广费用比例逐渐加大;同时,外贸经济开始逐步回暖,给B2B电子商务发展提供了有利的外部环境,中国B2B电子商务市场开始步入稳定发展的阶段。

本次募集资金后,中国制造网将投资7千万元用于建设“中国制造网电子商务平台升级”项目。投资9千余万元开拓销售渠道,投资6千多万元用于服务支持,并建立自己的研发中心。