宠物食品行业:从ODM大学毕业后,本土品牌企望破冰向前

宠物一般是指家庭饲养的、作为伴侣动物的犬和猫等。根据海通证券研究报告,2015年美国饲养宠物的家庭中,宠物狗、宠物猫占比达到75%,中国为81%。宠物食品是专门为宠物提供的食品,介于人类食品与传统畜禽饲料之间,其作用主要是为各种宠物提供最基础的生命保证、生长发育和健康所需的营养物质,具有营养全面、消化吸收率高、配方科学、饲喂方便以及可预防某些疾病等优点。按功能划分,宠物食品主要可分为宠物主食、宠物零食和宠物保健品,其中宠物主食占采食量的70%以上。

表1:宠物食品的分类

资料来源:佩蒂股份招股说明书

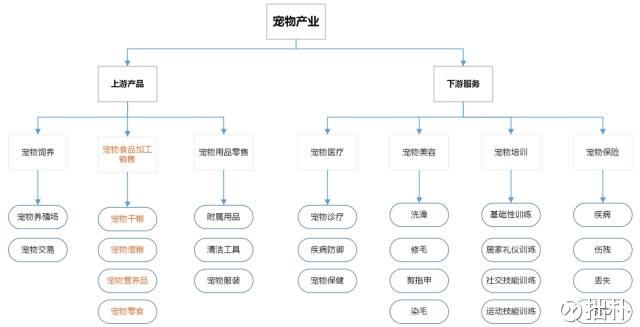

从产业链角度出发,宠物食品位于宠物行业上游,在宠物市场中占比最大。根据有庞研究院及天风证券研究所报告,2016年宠物食品在我国宠物市场占比约37.5%,在美国为38.26%。除宠物食品,宠物产业链还包括宠物饲养、宠物食品、宠物用品、宠物医疗、宠物美容、宠物培训、宠物保险以及宠物善终等。

表2:宠物产业链

资料来源:安信证券研究中心

二、我国宠物食品产业逐步壮大,市场多被国外品牌占领

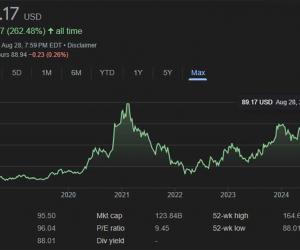

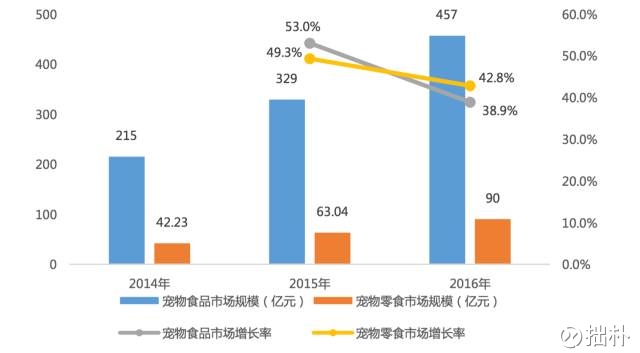

人均收入提升带来的消费升级,老龄化比率上升增加了老年人对宠物的需求,我国宠物食品市场目前正处于高速增长期。根据前瞻产业研究院的报告,2008年-2015年我国宠物食品市场规模复合增长率超过30%;2016年我国宠物食品的市场规模约457亿元, 同比增长38.9%,宠物零食市场规模约90亿元,同比增长42.8%。较于发达国家,我国宠物食品产业仍旧滞后,家庭宠物保有量、宠物的年消费支出较低,未来仍然具有广阔的发展空间。天风证券预计2020年我国宠物食品市场规模将达到1160亿元,较2016年增长137.7%,宠物零食的市场规模将达到270亿元,较2016年增长200%。

表3:我国宠物食品市场规模高速增长

资料来源:有宠研究院

尽管我国宠物食品行业发展迅猛,助推了中国宠物食品企业的快速发展,但我国企业主销中低端市场,绝大部分份额,特别是高端市场被国外品牌占据,我国企业暂未能有效受益于市场的增长。快速增长的中国宠物食品市场吸引了国际巨头的竞相加入。美国玛氏公司于于1993年进入中国市场,我国宠物食品此时尚处于萌芽期时期,第一家国产宠物食品企业于2000年才成立。国外品牌较早的进入使得其知名度、市场份额更胜一筹, 2015年仅玛氏公司、雀巢公司两家占据的市场份额就超过50%,排名第一的中国企业市占率为6%。

表4:2014年、2015年中国宠物食品市场领先公司(按销售额区分)

资料来源:英敏特

对于我国宠物食品销售额排名前十的中国公司,2014年销售额共占比17.5%,2015年小幅降至16.3%。2015年中宠股份在我国宠物食品销售额的排名中位列第十,市场份额0.3%,第一名玛氏公司是其117倍。根据中宠股份招股说明书,2015年国内销售收入为7944万元,由此可见,我国众多宠物食品企业在国内的销售额低于8000万元,总体规模仍较小。

三、国有宠物食品企业应对竞争的措施

1、我国宠物零食企业选择与国外品牌ODM合作

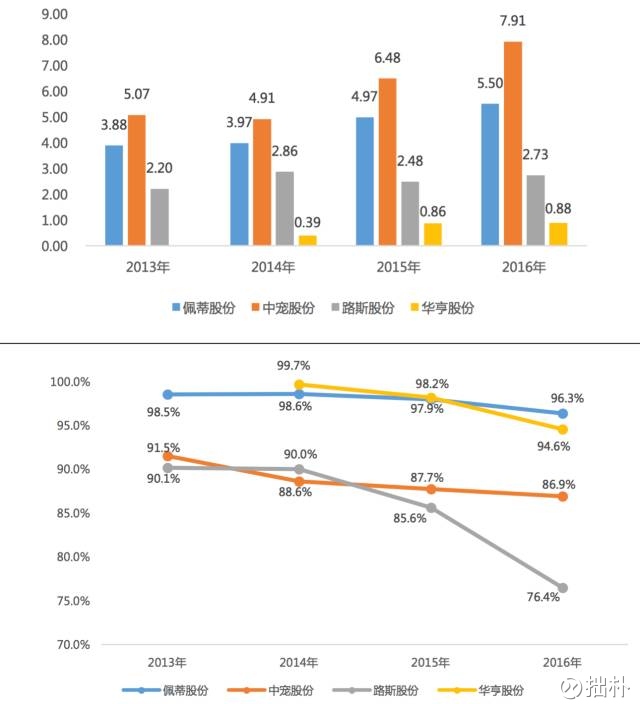

根据中宠股份招股说明,宠物主粮产品产量大、工艺流程相似度高,适合具有明显规模效益的机械化生产,美国、欧洲等工业发达国家自身具有较强的成本优势;相反,宠物零食在近些年兴起,产品种类繁多,工艺流程不一,且需要较多的人工操作环节,生产和销售具有小批量多批次的特点,与发达国家相比,国内企业生产该类产品在出口贸易中具有明显的原材料及人工成本优势,因此大多采用ODM模式与国外品牌商合作。以完成资本证券化的4家宠物食品企业为例:佩蒂股份(300673)、中宠股份(A16076)、路斯股份(832419)、华亨股份(837995),佩蒂股份、华亨股份主要生产宠物零食中的畜皮咬胶和植物咬胶,中宠股份和路斯股份主要生产肉质宠物零食和宠物罐头;尽管4家公司总体上内销额逐步提升,但较于外销比例仍旧很低,2016年出口占比分别为96.3%,86.9%,76.4%,94.6%。

表5:我国部分宠物食品企业营业收入(亿元)及出口占比

资料来源:Choice,拙朴整理

目前我国资本化的4家宠物零食企业发展依赖于与国外品牌ODM合作,尽管该模式促进了企业发展,但存在一定的弊端:

从外销角度,由于生产环节无技术壁垒,公司受制于海外营销能力及国外宠物食品市场增速,抗风险能力弱。

根据Euromonitor International,在过去五年中,全球宠物市场保持了4%-5%的同比增速,稳定增长的引擎主要来源于新兴市场的高速成长。中国宠物食品企业主销的欧美市场仍有一定的增长空间,但增速并不大。英敏特统计的数据显示,美国、德国、法国和英国等主要宠物食品市场的零售额的增长率通常低于3%,一些市场的销售量甚至在下滑。

从内销角度,公司大多尚未形成自身的品牌影响力,无法有效受益于不断壮大的中国宠物食品市场。

对于非公众公司,可获得的信息有限,部分公司通过新闻可见端倪。根据中国信息网,乖宝宠物食品集团产品覆盖宠物主粮、零食、湿粮、咬胶等多个品类,年收入在10亿元以上,其中出口额连续3年突破1亿美金,已于2017年2月获得著名投资机构 KKR的投资。

2、加大产品研发力度,积极推出针对中国市场的新产品

面对市场上激烈的竞争,我国宠物食品企业加快了产品研发的步伐,积极推出新产品。根据英敏特中国食品分析师的解析,2014年全球新推出的宠物食品有1%的来自中国,2015年该比例增至3%,2011年-2015年中国推出的新产品累计占全球的5%。以上数字体现出我国企业为在激烈的竞争中脱颖而出所付出的努力。

3、调整产品理念,强调天然成分及提升宠物身体机能功能

随着经济水平的提高、对宠物重视度的增加,消费者更加关注宠物食品的质量、安全和营养。近几年,中国宠物食品企业积极的强调天然成分和提高宠物身体机能相关的产品功能。根据英敏特的报告《宠物食品,中国2016》,2014年、2015年我国推出的新产品中有42%声称有利于宠物的消化系统;41%表示利于宠物皮/毛;35%宣称对骨骼或牙齿健康有益;宣传“全天然”的产品超过10%;声称“无添加/无防腐剂”的企业由2014年的24%升至2015年38%。英敏特表示大多这些数字高于全球平均水平。

4、注重生产专业化宠物食品

根据英敏特的统计,2014年我国宠物食品企业新推出的产品平均会使用2.9个前十的产品功能宣称,2015年该数字降至1.9。该现象表明我国宠物食品企业试图通过强调特定功能与多功能宠物食品、通用宠物食品形成差异,进而增加市场份额。

四、国有品牌未来存在突围的机会

尽管我国宠物食品市场多被国外品牌占据,且短期内国内品牌的应对措施未能打破该局面,长远看来未来国有品牌仍是存在突围的机会,原因包括以下4点:

1、我国消费者对品牌的忠实度不高

根据英敏特的调研,消费者在购买宠物食品时,品牌并不是最重要的购买因素,仅有20%养宠物的消费者表示通常不会更换所购买的品牌。相较于品牌,宠物偏好是更重要的因素。该调研显示,如果我国宠物食品企业专注于提升产品本身,包括质量、安全和营养等,经过一定时间的口碑积累,竖立起品牌形象,是存在抢占更多市场份额的可能性的。

2、利用我国生产宠物零食的优势打造品牌影响力

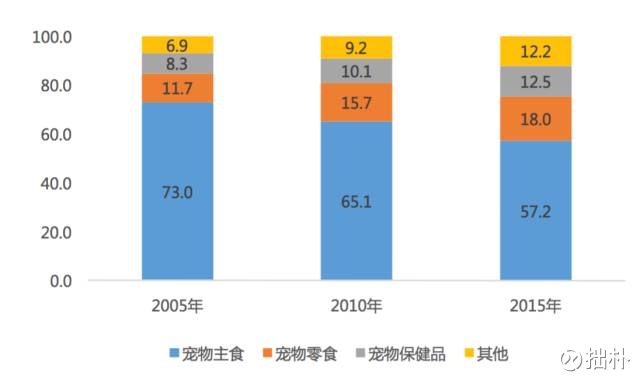

根据天风证券的报告,从细分品类来看,我国宠物食品领域主食的占比在持续走低,而宠物零食等品类的占比在持续提升,由2010年15.7%增至2015年18%。

表6:我国宠物食品各品类占比情况(%)

资料来源:天风证券研究所

根据中宠股份招股说明书,较主食市场,宠物零食的集中度较低,存在更多的机会。我国宠物零食企业可利用原材料、人工成本优势,及为国外知名宠物食品公司代工的生产经验,以宠物零食为切入点在国内打造自己的品牌,为后期进入主食等其他宠物食品领域储备力量。

3、成熟的电商平台拓宽了销售渠道

不同于美国和英国消费者多选择在超市购买宠物食品,中国消费者更倾向于宠物用品店和电商渠道。根据凯度消费者指数(Kantar Worldpanel),消费者单次购买宠物产品的数量在增加,而购买频次略有下滑,引起这一趋势发生的主要原因就是更多的消费者选择通过电商渠道购买宠物食品,且网购宠物食品单次购买数量远大于其他渠道。

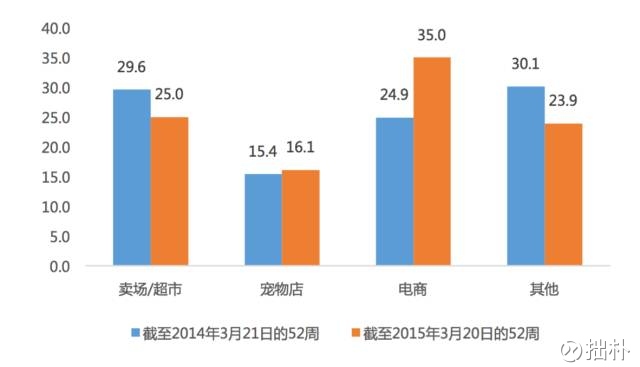

表7:宠物食品渠道销售额占比(%)

资料来源:凯度中国消费者指数

电商做为新兴渠道,具有选择多样性、价格、送货到家等优势,若企业用心打造网络旗舰店,提高产品的曝光度,存在异军突起的机会。根据英敏特,在线购买宠物食品的消费者以25-39岁的消费者和高收入者为主,市场营销可通过教育普知为切入点以引起关注。

4、猫狗类宠物食品国家标准落实利于规范混乱的宠物食品市场

2015年国家质量监督检验检疫总局、国家标准化管理委员会出台全价宠物食品犬粮、猫粮的国家标准,规定了全价宠物食品猫粮、狗粮的术语和定义、要求、试验方法、检测规则、标签以及包装、运输、贮存和保质期。英敏特中国食品分析师表示,伴随着国家标准的落实,宠物食品平均价格将会上涨,市场价值不断增加;利于改善国内各厂家产品质量参差不齐的混乱现象。