被误读的“消费主导经济”

2017年前三季度,最终消费支出对GDP的贡献在支出法统计的GDP中上升至64.5%,于是,不少人认为中国经济结构得到了进一步优化,消费的贡献上升,中国经济对投资的依赖度减少。那么,中国经济真的从投资拉动型增长模式转为消费拉动型增长模式了吗?中国消费结构扭曲的实质问题是什么?

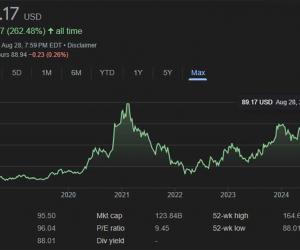

拉长历史看消费贡献——并无显著上升

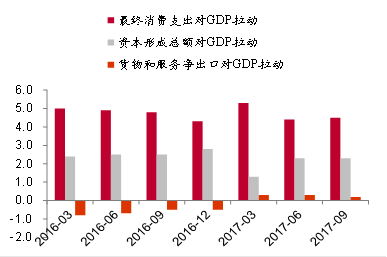

从过去三年的数据看,资本形成(与固定资产投资相关)对GDP的贡献确实在下降,例如,今年前三季度,资本形成对GDP增速的贡献从2.8%回落至2.2%,最终消费则上升至4.5%,此外,净出口贡献了0.2%,“三驾马车”合计贡献6.9%的GDP增速。

三驾马车对GDP增速的贡献

不过,消费的贡献主要体现在第一季度,超过5%,后面两个季度有所回落。此外,从短期来看,资本形成对GDP贡献的减少和出口改善有关——去年净出口拖累GDP增速-0.5%,今年前三季度则正贡献0.2%。“三驾马车”的贡献率一定是此消彼长。

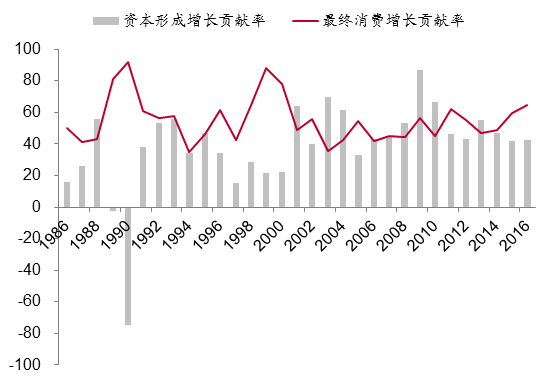

如果拉长历史来研究GDP支出法核算数据,可以发现在过往30年的时间里,其实大多数时候“最终消费”占GDP的比重都高于“资本形成”,其中只有8年低于资本形成,而我们总不能就此得出中国经济早就是“消费主导型”的结论吧?

例如,1990年,消费对我国GDP的贡献超过91%,这是因为投资增速大幅下降,对GDP的负贡献达到75%;1999年,消费对GDP的贡献又达到88%,这又与亚洲金融危机导致投资增速下行和出口负增长有关;2011年,消费对GDP的贡献再次达到62%,也是与两年四万亿公共投资的刺激政策结束有关。

资本形成与最终消费在GDP总量中所占的百分比

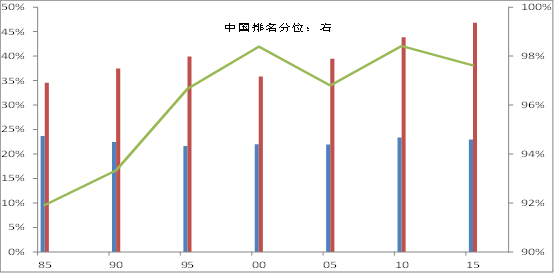

国际比较看投资贡献——中国为全球均值两倍

如前所述,仅仅从投资对GDP的贡献率下降,或者消费贡献的占比超过60%来得出中国经济已逐步走向消费主导型,理由并不充分。从国际比较来看,消费对我国GDP的贡献率处于何种水平呢?

世界银行数据显示,2011-2015这五年间,资本形成占中国GDP的比重分别为47%、47%、48%、46%和42%,五年均值是46%。和中国该指标数值相同或比中国更高的,只有四个国家:赤道几内亚、阿尔及利亚、莫桑比克和不丹。

资本形成占GDP的比重以及中国的排名分位(1985-2015年)

(样本数:180个国家/地区,中位数口径,红色的为中国的数值 蓝色的为全球平均值)

以2014年为例,当年中国的资本形成额占GDP的比重是46%,同期美国为19%、德国19%,日本21%,韩国29%、中国香港24%、俄罗斯20%、印度32%、巴西20%。由此可见,中国的投资占比大约超过发达国家一倍,同时也远高于绝大部分发展中国家。实际上,统计全球126个有效样本,发现2011-2015年资本形成对GDP的平均贡献为22.2%,中国的这一占比是全球平均的两倍。

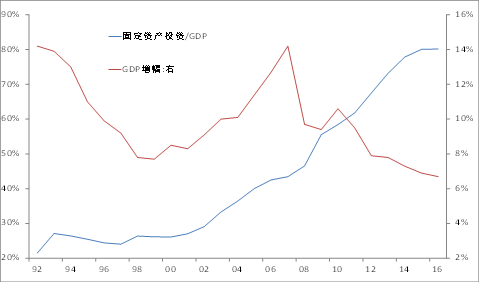

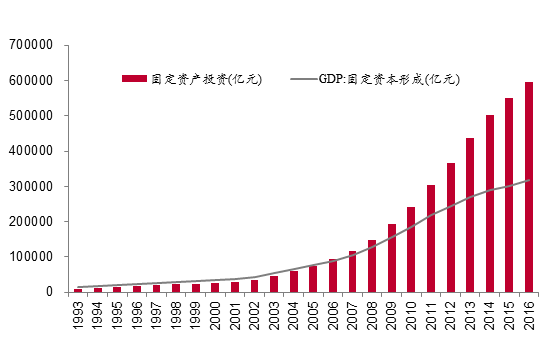

如果从固定资产投资的角度做国际比较研究,发现我国全社会固定资产投资额占GDP的比重在不断上升——从1992年的不到30%,到2006年已提高至50%,继2015年之后,2016年该比例仍然高居80%。

2016 年,中国全社会固定资产投资总额接近60万亿元,但资本形成总额只有31万亿元,由此可见,中国的投资规模占GDP的比重大约是资本形成占比的两倍,说明投资效率在明显下降,因此,不能因投资效率的下降而认为中国已转变成消费拉动型经济了。

此外,2015年以后非民间(主要是政府和国企)投资逐步上升,从占固定资产投资比重的35%提高到今年第三季度的40%;而美国和欧元区固定资产投资占GDP的比重只有20%左右,其中,美国政府投资占固定资产投资的比重为20%,欧元区不到15%,日本为23%。

由此可见,政府部门为了实现经济稳增长的目标,采取了逆周期的投资政策,扩大广义财政赤字规模,重点是增加基建投资规模。2016年,中国的基建投资占固定资产投资的比重为20%,与2009-2010年为应对次贷危机时的基建投资占比相差无几。这也说明我国经济依赖投资拉动的模式并没有改变。

消费升级的真相是什么

不少学者喜欢将中国人均GDP超过8000美元作为消费升级的理由,他们可能忽视了两点:一是8000美元是现价美元,不能与上世纪发达经济体按当时美元计算的人均GDP水平作简单类比。二是中国GDP中所含的居民收入份额低于所有的发达经济体。

如有人认为,2016年中国人均GDP为8123美元,接近上世纪70年代末美国、德国、法国、和日本,以及80年代初的英国和90年代初的韩国。这显然忽视了不同年代货币的含金量。如上世纪70年代的高收入国家标准为人均国民收入7000多美元,如今则提高到12600多美元。

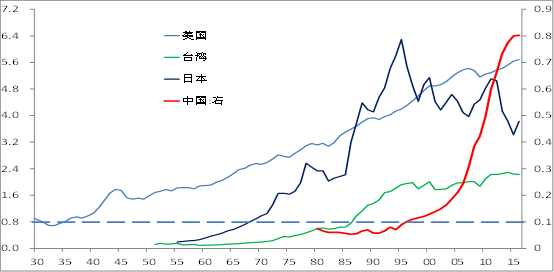

中国人均GDP在2015年达到8000美元,2015年美国人均GDP为5.6万美元,若以2015年美元不变价计算,则美国早在1935年就达到了8000美元;日本2015年的人均GDP为3.4万美元,若以2015年美元不变价计算,则1968年时日本就达到8000美元;台湾地区2015年是2.2万美元,1986年时达到8000美元。

中国、美国、日本及台湾地区:人均GDP美元不变价(1930-2016年)

此外,在判断是否步入消费升级阶段时,还需要考虑不同经济体之间的居民消费占GDP的比重因素。中国居民可支配收入占GDP比重低(与经济增长靠投资拉动模式有关)、储蓄率高(与社会保障水平相对低有关),以及贫富差距偏大等问题,导致消费占比较少。尤其是近三年来,国内居民部门买房加杠杆的现象非常突出,杠杆率快速上升,这也影响到消费支出占GDP中的比重。

据统计,2010年至今,中国居民消费占比GDP不到40%,而美国接近70%,台湾地区超过50%。因此,简单用人均GDP超过8000美元作为参照系,认为中国已经步入类似于日本70年代末的消费升级阶段,进而看好国内的消费升级,推理过程很不严谨。

当然,中国当前确实正在发生消费升级,这与居民收入水平提高有关,但解释的逻辑不是人均GDP超过8000美元,而是应该用另外两个解释:一是从购买力平价(PPP)的角度去看消费升级,二是从多达3亿人口的中高收入群体可支配收入大幅提升的角度去理解消费升级。

尽管用购买力平价去解释“合理”的汇率水平一直饱受争议,但它还是能够比汇率更能反映不同国家之间消费水平的差异。大家可以认为美国的房价并不比中国贵,也可以发现很多,名牌消费品的价格比中国便宜,但并不能否定美国的物价和服务价格总体要比中国高。如不少人用汉堡包在中美之间的价格比来确定购买力平价,即假如在中国需要花16元人民币买一个汉堡包,在美国需要花4美元,则比价关系为4:1。

即便中国相对于美国的购买力平价到不了4:1水平(即在中国4元人民币可以买到的东西,在美国需要花1美元),我个人以为,5:1还是有的。假设大家认可中美5:1的购买力平价,那么,中国人均GDP所对应的购买力水平可以比现有汇率水平下提高30%左右。

当然,汉堡包未必具有代表性,故中美之间的购买力平价实际很难确定。但由于中国劳动力成本远低于美国,如果单纯计算服务的购买力平价,则比价关系可能就是1:1了。举例来说,这些年来国内方便面销量大幅下降,一定与快递业的高速发展有关,由于中国庞大的人口基数和较高的人口密度,让快递业迅速崛起,廉价的送餐服务使得在校学生等都很少泡方便面,从而实现了“消费升级”。

从这些年来中国八大类商品和服务的价格涨幅看,食品、衣着等生活必需品的涨幅很小,但交通通讯、医疗服务、教育服务等涨幅较大,全社会的恩格尔系数在下降,这也是消费升级的一个体现。

消费增速放缓——被忽视的居民可支配收入中位数

虽然中国人均GDP超过8000美元,但由于不同阶层之间收入差距较大,难以让全社会都实现消费升级。这两年来,居民收入增长的平均数超过中位数,说明收入差距有进一步扩大趋势。因此,消费升级一定是在中高收入群体中最先体现的。例如,从2015年下半年以来,高端白酒的销售增速持续上升,但低端白酒的销量则持续下降。这并不意味着低收入群体的消费升级,因为高端白酒占白酒总销量比重只有5%左右。

根据国家统计局数据,2016年占城镇居民40%的中等偏上收入和高收入群体(3.16亿人口)的人均可支配收入为8450美元左右,假设这一群体人均可支配收入占人均GDP比重为40%,则他们的人均GDP约为21125美元。

中美国土面积差不多,3.16亿的中高收入群体也与美国人口相仿,这意味着中国有和美国人口规模一样大的群体已经跨入世界银行定义的高收入行列,尽管中国仍属于中等偏上收入国家。从这个角度看中国的消费升级就不难理解,因为3亿人口的发达经济体就足以和美国并驾齐驱,成为全球的G2了。

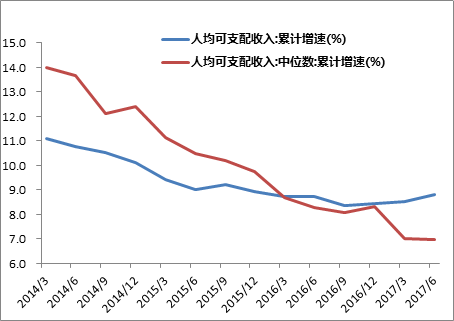

尽管中国已经成为全球奢侈品消费第一大国,但社会消费品零售总额的增速却在下降,如2010年社会消费品零售总额的实际增速为14.8%,到今年10月份的同比实际增速只有8.6%。消费的不振与居民可支配收入增速下降有明显的相关性,尤其是低收入群体收入增速的放缓对消费带来明显的负面影响。

从2016年第一季度开始,居民人均可支配收入的中位数增速开始低于人均数,今年上半年,全国居民人均可支配收入增速的中位数从去年上半年的8.4%降至7.0%,中位数是平均数的86.9%,说明贫富差距延续2016年以来的趋势继续扩大(2016年基尼系数上升至0.465,2015年为0.462)。如2016年农民工的收入名义增速只有6.6%,低于居民人均可支配收入的增速。

中国作为全球人口第一大国,消费层级非常多,因此,不能把3亿中高收入城镇人口的消费升级当成社会普遍现象,毕竟中国仍有超过4亿人的家庭连卫生厕所都没有(国家统计局数据)。因此,一定要关注中位数,今年以来,中位数与平均数的缺口进一步扩大,联系到消费领域,表现为部分高端消费品价格上涨,供货短缺(如茅台),低端消费品价格疲弱,产能过剩。

如何让中国经济转型为消费主导模式

从上述分析中可以看出,迄今为止,中国仍推行投资拉动型的经济增长模式,尽管消费的比重在上升。要成为消费主导的经济增长模式,需要从以下四方面入手:

第一,继续降低投资增速。中国投资增速这些年来出现了明显回落,有利于提高经济运行的质量,也符合十九大提出的高质量增长目标。但不可否认的是,低效的投资项目仍不少,投资流向与人口等生产要素的流向不尽一致,导致生产要素错配。

降低投资增速的另一个逻辑:投资增速若缓慢下行,未必会导致失业压力。从过去五年的案例看,几乎每年新增就业都是1300万左右,而投资增速却大幅下降了。这说明,由于第三产业比重上升和劳动年龄人口数量在过去五年中减少了1800万左右,使得就业压力大大减轻。

第二,提高社会保障和福利水平。中国居民的储蓄率过高,与社会保障体系不够健全有关,导致很多人不敢消费,如果能够进一步提高社会保障水平,如提高义务教育、养老和医疗保障水平等,则居民的储蓄率水平就会有所下降,从而促进消费。

第三,降低居民部门在房地产和金融投资领域的杠杆率水平,让经济逐步脱虚入实。如当前采取的发展公租房、经济适用房等政策需要持续推进下去,坚持房子是用来住的理念,有助于减少居民部门的可支配收入中用于购房的支出,从而增加其消费支出。

第四,通过财政转移支付和“精准赋税”等政策,提高中低收入群体的收入水平,同时提高对高收入阶层在财产性收入方面的税负。因为低收入群体的边际消费倾向远大于高收入群体,故缩小收入差距,提高中低收入群体的收入水平和消费能力,有利于经济向消费主导转型。