【私募基金】PE吸引力:私募赶潮

你PE(Private Equity Investment,私募股权投资)了吗?可能成为今年投资界的口头禅。在疯狂的楼市、滚烫的股市之后,PE正在成为下一个嗜利资本蜂拥而入的洼地。

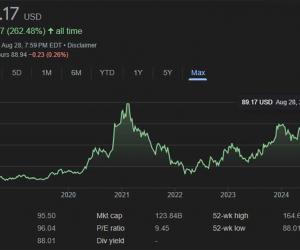

2006年,美国三大证交所——纽约证交所、纳斯达克和美国证交所——公开发行股票的筹资总额为1540亿美元,而通过所谓144A条款私募发行股票的筹资总额高达1620亿美元。越来越多的公司正在规避美国公开市场的严格审查和高额成本。

内地的PE发展不甘人后。根据清科集团(Zero2ipo)的统计,2007年第一季度,共有17只可投资于中国内地的亚洲私募股权基金完成募集,资金额达到75.94亿美元,同比增长329.5%。这个季度,中国内地共有38家企业得到私募股权投资,参与投资的私募股权机构数量达到43家,投资额24.94亿美元。大量新募集的私募股权基金涌入中国市场,在带动中国优秀企业的快速增长的同时,也将加剧中国股权投资市场的竞争氛围。其中机会无限,但也潜伏着巨大风险。

当上证指数飞舞着登上4000点、大多数人还盯着股市的时候,李方(化名)和他的一些“从股市里赚了钱的朋友”已经全身而退,每人出资2000万元人民币,组建了一只2亿元的小型PE(Private Equity,私募股权投资,以下简称PE)基金,开始专注投资拟上市公司股权。

“大盘涨到如今这个状态,再在其中就是煎熬。”李方认为,虽然市场中充满各种消息和概念,但谁也不确定哪天就会到顶。但他承认,牛市的到来,为PE投资打开了退出之门。这意味着同样的投入,今天能得到更高的回报。

“和买卖股票没什么区别”

“做PE和买卖股票没什么区别。”说这话时,李方正驱车在从苏州到上海的高速公路上。“从操作上来说,买卖股票和投资股权都是首先选择有增长潜力的企业,然后通过持有一部分股份分享它们的成长性。”

李方接触过很多股市老手,他们在私底下做着PE做的事,但不知道这活儿就叫做PE。“很多人以前就是做代客理财的,也就是所谓的证券私募基金。近来也开始转向或者兼作股权投资。”

在李方看来,股票不过是证券化了的股权——投资股票与PE投资股权,考察方法很相似:公司财务数据、具体生产状况、所在产业整体情况、宏观经济形势等等,甚至包括对管理层的观察和判断也殊途同归。

转做PE似乎并未改变李方以往的工作方式和生活规律。以前从事证券投资时,为了比公募基金以及其他投资人做出更快、更好的选择,李方的重要工作之一就是实地考察上市公司,现在,他每天大量的工作仍旧是考察公司,当然,很多时候,是李方和公司相互考察。“我在上海的办公室,如今已经成了各地企业到上海考察时的定点接待单位了。”李方笑言。

在投资股票这些年中,李方和很多上市公司高层保持着密切关系,并且通过他们接触到各地很多其他企业高管和政府官员。这使得他能够发现很多“藏在民间的拟上市公司”。李方说,这些资源,就是他的“核心竞争力”。凭借这些资源,他完全可以和那些资金实力雄厚、操作经验丰富的大型外资PE机构一争高下,在这场正在展开的“PE运动”中取得自己的一席之地。

在决定是否投资一个项目时,李方非常在意推荐项目的人。过去三四个月里,李方已经投了四个项目,这种效率是PE机构无法企及的。“每个项目都是朋友推荐的。其中一个,董事会秘书就是我特别要好的哥们儿。”李方说,对于这样的项目,他会在公司考察上少花不少时间。“他们推荐来的项目,自己心里总归有底。接触的时间很长了,彼此都明白对方是怎么回事。”

四个项目中,最少的一个李方只投了20万元,原因之一是公司股权被切割得相当分散。“好的项目大家都想投,所以每个人能分到的份额自然就少了。”

“如果项目够好,多大的我们都想投。”李方说,“但问题是我们的资金太少了。不到3000万美元的规模,只是人家外资一个中型项目的投资资金。”李方意识到,尽管从股市中大赚了一笔,但即使联合了若干朋友,他的力量仍然非常弱小——即使他在圈子里再有信誉,目前来看,还不可能有机构投资人将大笔资金委托给他,但在境外,这种事情却时有发生。因此,除了尽量拉人拉资金入伙之外,有时候不得不舍弃一些不错的项目。

“稳赚不赔的无风险生意”

“资本的本性是逐利,投资的目的也在于增值。”李方把股权投资和证券投资都当成是“一种赚钱的办法而已。”他承认,自己没有那么高的思想境界,想去扶持中小企业的发展。决定是投资项目A还是项目B,“就看哪个赚钱更多更容易。”

李方的朋友张怡5年前投资了一家软件公司,现在已经向证监会递交了上市申请。张用“爆米花”来畅想着公司上市后她本人资产的增值程度。“按照目前内地的行情,软件类上市公司平均静态市盈率大约是50倍左右。”这就意味着,在公司上市、“小非”解禁后,她5年前投进去的1元钱就有可能变成50元。尽管无法解释清楚这个资产爆米花具体是怎么爆出来的,张还是尽力劝说身边的亲密朋友,把钱都投到她投资的这家软件公司里去。

张早先也是市场中人。2001年5月底,经历了网络概念股的强劲喷发之后最后一轮牛市,张从股市抽身。不久之后,上证指数从2245点渐行渐下,一路下跌到998点。

张一直庆幸当年的明智选择。但手里的上千万元资金该怎么处理?“钱要是压在自己手里,心里就烧得慌。”那以后,张用这部分钱买了几家公司的股权。除了这家软件公司之外,还有一家网络公司和一家玩具公司。“现在看来只有这家软件公司可能给我赚钱。”张说,她和网络公司高层的关系不错,虽然暂时不能从他们身上获得回报,但“就当投给朋友算了。”而因为种种原因,玩具公司的人和张闹翻了,这让她很不愉快。“投项目最终还是要看人,至少要看双方的发展思路是否合得来。”

尽管张的软件公司很快要上市了,但在李方看来,张5年前的投资还是颇为冒险的。“假如股市长期不转好,公司上不了市,投资怎么能变现呢?”

正是基于这样的想法,3年前,李方拒绝了一家大型企业的合作提议。当时对方提出,只要李方能帮助他们上市,就以最便宜的价格给他公司10%的股权。而李方拒绝的理由是,在当时,上市几乎是不可能的事情——一方面股市低迷,上市很可能卖不出什么价钱;另一方面,在证监会排队等待审批的待上市企业多得很,什么时候能真正上市,谁也说不清楚。“资金是有时间成本的。”李方说,“我当时的想法是,把钱拿去做点别的,比如投资房地产,或许更现实一些。”

“如果是今年甚至是去年,即使资质没有那家企业好,我们也会毫不犹豫地接下单子。”在李方看来,股市的一飞冲天,已经使私募股权投资成了“稳赚不赔的无风险生意”,因为同样的投入,如今能从股市中得到更高的回报,“而且上市所需要的时间也不会很长,通过证监会审批的拟上市企业,存量已经不多了。”